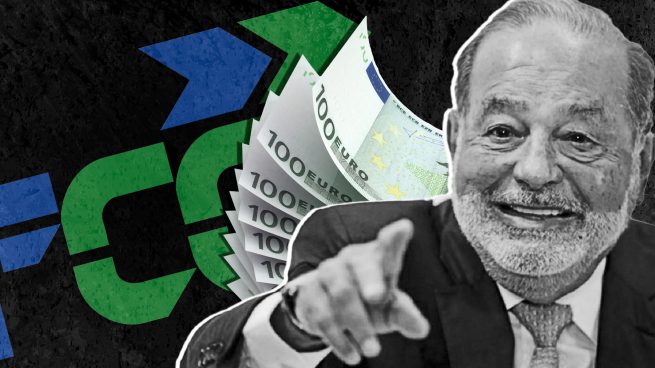

FCC plantea este miércoles a la Junta la OPA para recomprar el 7% de su capital por 400 millones

FCC celebrará este miércoles una junta de accionistas extraordinaria en la que planteará una OPA sobre acciones propias con la que busca reducir en un 7% su capital social mediante la adquisición de más de 32 millones de acciones a un precio de 12,50 euros por acción. Según ha indicado FCC, este importe arroja una prima del 38% con respecto al precio medio de las acciones de la sociedad en los últimos 6 meses. Sin embargo, comparado con los 11,9 euros a los que cotiza actualmente la acción, el importe ofrecido es cerca de un 5% superior.

400 millones máximo

Para articular esta oferta, la compañía controlada por el multimillonario mexicano Carlos Slim desembolsará como máximo 400 millones de euros. El consejo de administración considera que la contraprestación ofrecida en el marco de la oferta es razonable desde un punto de vista financiero para el grupo, tal y como así lo confirma un informe emitido por CaixaBank.

Junta sin Slim

Slim, a través de la sociedad Control Empresarial de Capitales con la que alcanza una participación directa del 57,26% del capital e indirecta del 8,5% adicional a través de su filial Dominum Dirección y Gestión, ya ha trasladado al consejo de administración su intención de no aceptar la oferta. Lo mismo ocurre con Finver Inversiones 2020, también asociada a Slim, que tiene una participación total del 11,26 %, y que tampoco tiene intención de acudir a la operación.

Ningún otro accionista ha transmitido al consejo su intención de acudir o no a la oferta de adquisición de acciones propias para su posterior amortización. Para hacer frente a esta operación, FCC podrá emplear parte de los fondos obtenidos tras la reciente venta de un 24,99% de su filial FCC Servicios Medio Ambiente a CPP Investments por 965 millones de euros.

Retribuir al accionista

Con esta reducción de capital FCC pretende ayudar a la retribución del accionista mediante el posible incremento del beneficio por acción y devolver a los accionistas del valor de sus aportaciones. La oferta va dirigida a los titulares de acciones de FCC por un máximo de 32.027.600 acciones propias, de 1 euro de valor nominal cada una de ellas, representativas del 7% del capital social. La formulación de la oferta se realizará tras la finalización del periodo de oposición de acreedores y estará sujeta a la previa autorización por parte de la Comisión Nacional del Mercado de Valores (CNMV). El plazo de aceptación de la oferta será de un mes como mínimo y la operación no estará sujeta a ninguna condición ni a un número mínimo de aceptaciones.

Por otro lado, la compañía también lleva en el orden del día de la junta otra reducción del capital social mediante la amortización de 854.234 acciones propias que la sociedad tenía en autocartera que representan, aproximadamente, el 0,19 % del capital social. Pasadas las 9:00 horas, los títulos de FCC cotizan en 11,98 euros (0,34 % más) y en lo que va de año se anotan una revalorización superior al 42 %.